長い人生でも、相続を経験するのは数回しかないと思います。

私は、相続を専門とする行政書士です。相続の実務経験は20年近くになります。

何となく難しそうな相続の手続きですが、ちゃんと順番があります。

その順番に沿って、はじめて相続を経験する人にも分かりやすいように「相続の教科書」を作りました。

「被相続人」という専門用語が何度も登場しますが、「被相続人=亡くなった人」という意味です。

初回限定で、無料相談(30分)を実施中!

1. 相続のスタート

相続はいつ開始するか、それは四十九日が終わってからではありません。

相続は、被相続人が亡くなった日から開始します。

そして、相続が発生した場合、被相続人の財産及び債務(借金など)のすべては相続人全員が共有することになります。

この共有状態にあるのを、それぞれの相続人に具体的に帰属させるための手続きが遺産分割(相続手続)となります。

2. 相続税の申告が必要かどうかを確認する

相続の手続きはいつまでにしなければならないという決まりはありません。

でも、期限が決まっているものがあります。

相続税の申告及び納税です。

相続税の申告期限は、「相続の開始があったことを知った日」の翌日から10か月以内となっています。そして、相続税の納税もそれまでに納付しなければなりません。

一般的に、「相続の開始があったことを知った日」というのは、被相続人の死亡日となります。

そのため、相続税の申告が必要かどうかで、スケジュール的にバタバタするかどうかが決まってきます。相続人の誰かが海外にいるとなると、証明書発行など時間がかかってしまうので大変です。

なので、最初に相続税の申告が必要かどうかを確認しておくことはとても大切です。

相続税の申告が必要なのは基礎控除額を超える場合

それでは、相続税の申告が必要となるのは、どのような場合でしょうか。

基礎控除額の計算はこのようになっています。

「3000万円+500万円×法定相続人の数」

例えば、相続人が妻、子ども2人で、法定相続人が3人の場合についてです。

3000万円+500万円×3人=4500万円

となりますので、4500万円を超える場合に相続税の申告が必要です。

相続税なんて関係ない、と思っている人が多いかもしれません。

でも、意外と身近な問題だと思います。

例えば、マンション、土地建物などの不動産があって、現金、預貯金の合計が1000万円あったとします。

不動産の評価額が4000万円の場合、合計で5000万円になりますので、相続税の申告が必要になってしまいます。

3. 遺言書があるかどうかを確認する

遺言書がある場合とそうでない場合では、その後の相続手続が変わってきます。

生前に遺言書が作成されていて、それを相続人の誰かに保管を託されている場合がありますので、遺言書の有無について、必ず確認しておきましょう。

遺言書がある場合

遺言書がある場合は、遺言書に記載されている「遺言執行者」において、その後の相続手続が進められることになります。

もし、遺言書に遺言執行者の記載がない場合、家庭裁判所に申し立てをして遺言執行者の選任を行う必要があります。

遺言書はあったとしても、相続人及び受遺者全員の同意があれば、遺言の内容と異なる遺産分割を行うことも可能となります。

遺言書がない場合

遺言書がない場合は、相続人による話し合い(遺産分割協議)によって決めることになります。

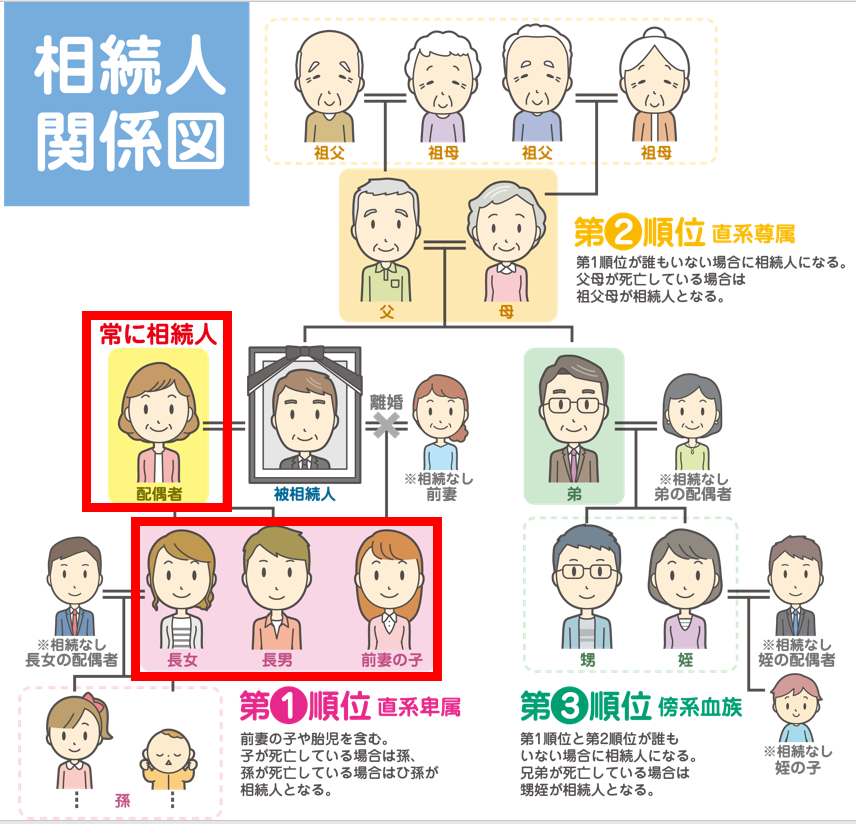

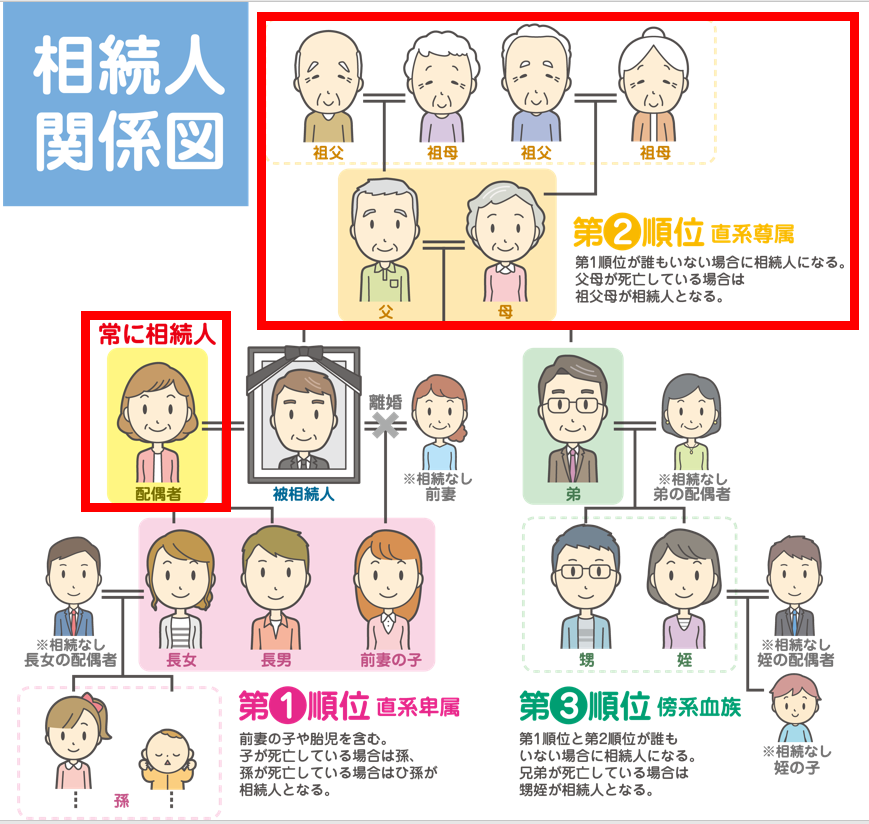

4. 誰が相続人となるのかを確認する

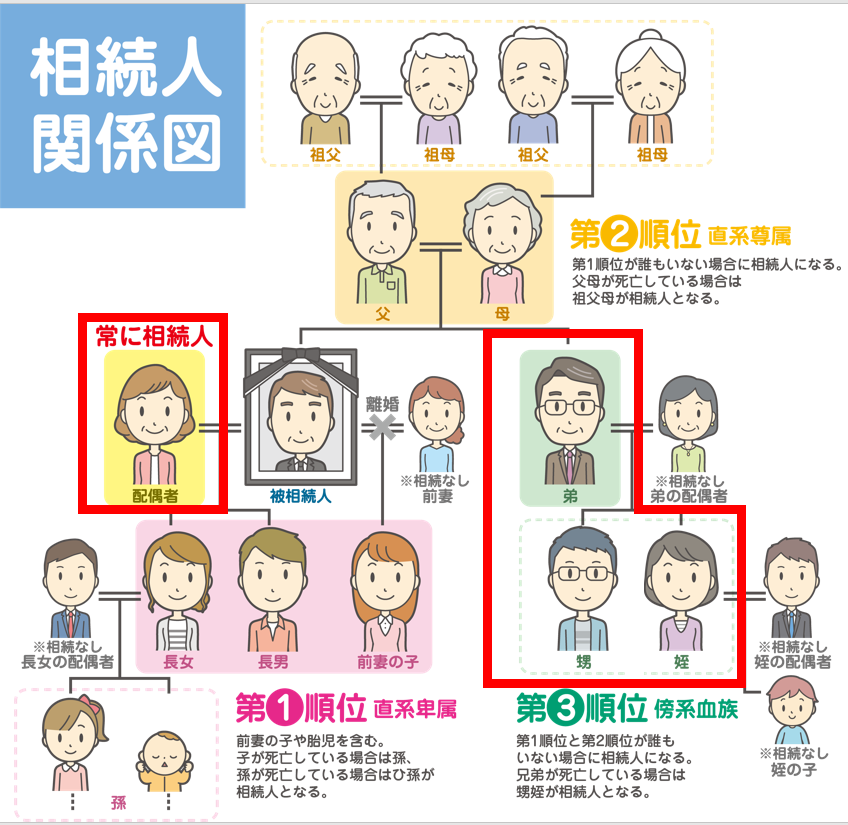

相続人となるのは誰かを確認しておく必要があります。

具体的には、戸籍の調査によって、相続人調査を進めていくことになります。

この相続人を確定する作業は結構大変なのですが、とても重要です。

「相続人の数」は、相続税の申告における基礎控除額の計算にも大きな影響を与えます。

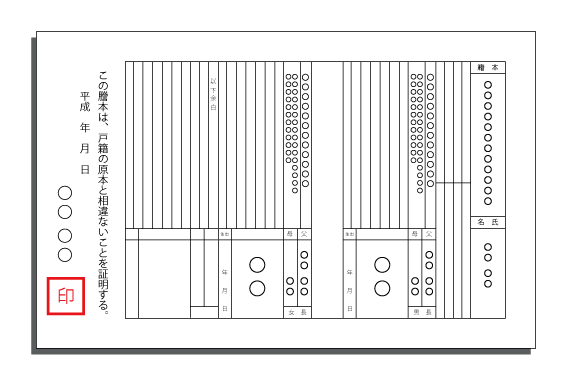

戸籍の種類

戸籍には、現在戸籍・除籍・改製原戸籍の3種類があります。

(1)現在戸籍

現在使用されていて、在籍している者が存在する戸籍

(2)除籍

戸籍に在籍していた者が、婚姻・養子縁組・死亡などによって全て在籍しなくなった戸籍

(3)改製原戸籍

戸籍の様式が法律、命令によって改製された場合において、改製前の様式で編製された戸籍のこと

必要となる戸籍の範囲

戸籍は1通ずつ取得して、本籍地を遡っていきながら相続人調査を進めていきます。

本籍が分からない場合は、住民票の除票を取得して本籍地を調べます。

ちなみに、昔の戸籍は、旧かな文字だったり、達筆だったりで判読に大変苦労します。

(1)相続人が「配偶者と子ども」の場合、または「子どものみ」の場合

【必要となる戸籍】

- 被相続人の出生から死亡までのすべての戸籍謄本等

- 子どもが亡くなっている場合は、その子どもの出生から死亡までのすべての戸籍謄本等

(2)相続人が「配偶者と両親(祖父母)」の場合、または「両親(祖父母)のみ」の場合

【必要となる戸籍】

- 被相続人の出生から死亡までのすべての戸籍謄本等

- 子どもが亡くなっている場合は、その子どもの出生から死亡までのすべての戸籍謄本等

- 両親(祖父母)の現在戸籍

- 両親(祖父母)のいずれかが亡くなっている場合は、亡くなった親について死亡の記載がある戸籍謄本等

(3)相続人が「配偶者と兄弟姉妹(甥姪)」の場合、または「兄弟姉妹(甥姪)のみ」の場合

【必要となる戸籍】

- 被相続人の出生から死亡までのすべての戸籍謄本等

- 被相続人の両親の出生から死亡までのすべての戸籍謄本等

- 子どもが亡くなっている場合は、その子どもの出生から死亡までのすべての戸籍謄本等

- 兄弟姉妹が亡くなっている場合は、その兄弟姉妹の出生から死亡までのすべての戸籍謄本等

- 甥姪(代襲相続者)が亡くなっている場合は、その甥姪について死亡の記載がある戸籍謄本等

必要となる戸籍 まとめ

| 相続人となる者 | 必要となる戸籍謄本等 |

|---|---|

| 配偶者 | ●被相続人の「出生」から「死亡」まで繋がっているもの ●相続人が法定相続人であることが確認できるもの |

| 第1順位 子・孫 | 同上 |

| 第2順位 父母・祖父母 | 同上 |

| 第3順位 兄弟姉妹・甥姪 | ●被相続人の「出生」から「死亡」まで繋がっているもの ●相続人が法定相続人であることが確認できるもの ●被相続人の両親の「出生」から「死亡」まで繋がっているもの |

このように、誰が相続人になるかによって、必要となる戸籍の範囲はそれぞれ異なってきます。

なので、戸籍をかんたんに1通、2通取って終わるものではないということを知っておく必要があります。めっちゃ大変です。。

よく相続人調査の依頼を受けますが、依頼を受ける際に戸籍が何通になるのか全く分からないのです。

では、いつ分かるかというと、相続人調査がすべて終わった時点です。

このめっちゃくちゃ大変な相続人調査ですが、安心して依頼できるように「定額サービス」を用意しました。

「楽らく相続人調査」というもので、戸籍が何通になっても利用料金は定額というサービスです。

5. 相続財産を調査する(遺産調査)

被相続人の遺産のうち不明なものがある場合、遺産調査が必要となることあります。

被相続人に同居している子どもなどがいる場合は、不要かと思われますが、一人暮らしで終活などしていない場合は、遺産調査を行った方が無難です。

これは実際にあった話です。

被相続人が一人暮らしだったケースで、相続人の方から遺産はこれくらいしかないだろうと、残高800万円の預金通帳を渡されました。

しかし、ファイナンシャルプランナーの経験から、もっと金融資産があってもおかしくないと考え、別途承諾を得て、家宅捜索並みの現地調査を行いました。

そして、その現地調査で得た情報をもとに、金融機関で遺産調査を行った結果、なんと遺産総額は2800万円にもなりました。

6. 遺産分割協議書を作成する

相続人による話し合い(遺産分割協議)によって決めたことを書面にまとめます。

この書面を遺産分割協議書といいます。

遺産分割協議書には相続人全員の署名、押印(実印)が必要です。

相続手続の際は、遺産分割協議書、相続人となる者を証明する戸籍謄本等、相続人全員の印鑑証明書などの相続書類が必要となります。

7. 相続手続を行う

相続書類をもとに、各金融機関、法務局で相続手続を行います。

もちろん、相続税の申告・納税も必要があれば、その期限内に終わらせる必要があります。

相続手続は、必ずしも専門家に依頼しなくても終えることは出来ます。

でも、それ相応の時間、労力を必要として、苦戦することは間違いありません。

相続には多くの専門家が必要!?

実は、相続の専門家でも、それぞれ専門分野が違っていて、銀行・証券会社などの相続手続、法務局での相続手続、相続税の申告と、別々の専門家が行っているんです。

私は、相続の専門家チームを作って、行政書士、司法書士、税理士でワンストップサービスを提供しています。必要があれば、弁護士もサポートします。

なので、署名・押印だけしてもらえれば、相続手続から相続税の申告、納税まで全部終わらせることが出来ちゃいます。

誰もが一番最初に苦戦するのは「相続人の調査」

親子だけの相続はそうでもないかもしれませんが、相続人が兄弟姉妹、甥姪など複数に渡ってしまう場合は、「相続人の調査」が難航してしまうと思います。

なぜなら、2代、3代、またはそれ以上の祖先まで遡って戸籍を調査していく必要があるからです。

しかも、出生地から転籍しているケースが多いので、非常に大変です。

よく住民票を異動する転居に伴って、一緒に転籍しているケースが多かったりします。相続人が多かったり、転籍が多かったりすると、専門家でさえ、相続人の調査だけで1か月以上かかってしまうこともあります。

そのため、相続人調査だけはお願いしたいという声にお応えして、「楽らく相続人調査」を用意しました。

戸籍が何通になるのか、ご依頼の際は全く分かりませんが、取り寄せた戸籍が何通になっても定額で利用できるサービスです。

全国どこからでもご利用することが出来ます

よくある相続の質問

相続について、よくある質問をまとめてみました。

相続人に未成年者がいる場合、どうすればいいですか?

原則、親権者が未成年者に代わって、遺産分割協議を行います。

しかし、親権者もまた相続人であって、未成年者と利益相反の関係にある場合、親権者は未成年者の代理人として遺産分割協議をすることは出来ません。

その場合、家庭裁判所に申し立てを行い、未成年者の特別代理人を選任する必要があります。

ちなみに、相続人に複数の未成年者がいる場合、それぞれの未成年者に異なる特別代理人を選任することになります。

相続人に海外居住者がいる場合、どうすればいいですか?

印鑑証明書の代わりに「署名証明書(サイン証明)」を用意する必要があります。

居住地の日本大使館、または領事館で取得することが出来ます。

相続人に高齢・認知症などで判断能力が無い人がいる場合、どうすればいいですか?

判断能力を欠く状態にある相続人がいる場合、家庭裁判所に後見開始の審判を申し立てを行って、成年後見人を選任してもらう必要があります。

その成年後見人が、代理人として遺産分割協議を行うことになります。

ただし、先ほどの未成年者のケースと同様、成年後見人もまた相続人であって、未成年者と利益相反の関係にある場合、成年後見人は未成年者の代理人として遺産分割協議をすることは出来ません。

その場合、家庭裁判所に申し立てを行い、選任された特別代理人が遺産分割協議に参加することになります。

相続人に相続放棄をした人がいる場合、どうすればいいですか?

相続放棄をした場合、その人は最初から相続人ではなかったことになります。

そのため、相続放棄をした人の子どもは代襲相続人になれません。

相続放棄をした人の立場により、相続人の範囲が異なってくる場合があります。

なお、相続手続においては、家庭裁判所より発行される「相続放棄申述受理通知書」の原本を提出することになります。

相続人に行方不明の人がいる場合、どうすればいいですか?

行方不明者の相続人がいる場合、家庭裁判所において不在者の財産管理人を選任し、財産管理人が他の相続人と相続手続を進めることになります。

初回限定で、無料相談(30分)を実施中!