万一のために、医療保険に入っているという人は少なくないと思います。

でも、その医療保険って、本当に必要なんでしょうか・・・。

医療保険に入ったときは必要だったかもしれませんが、今はどうでしょうか?

もしかしたら、保険を見直してみると大きなリターンが得られるかもしれません。

200万円貯めたら医療保険は解約

200万円貯まったら医療保険は解約して、必要となった場合に「貯蓄から医療費を支払う」という考え方に転換してみましょう。

なぜ、200万円なのか・・・

多くの場合、そのくらいあれば医療費の支払いは十分足りると想定できるからです。

もし、心配される方は、貯金300万円でも大丈夫です。

医療保険は、悪くいってしまうと、「保険料の支払い」からスタートして、自分の不幸(病気、怪我)にお金を賭けるゲームです。

(そもそも、保険ってそういうものですね・・・)

5年間で200万円を貯めたとして、その後医療保険を解約した場合と、そのまま継続した場合を比較してみます。

ちなみに、毎月3万3300円を貯めていくと、5年間で199万8000円になります。

医療保険を解約して投資した場合

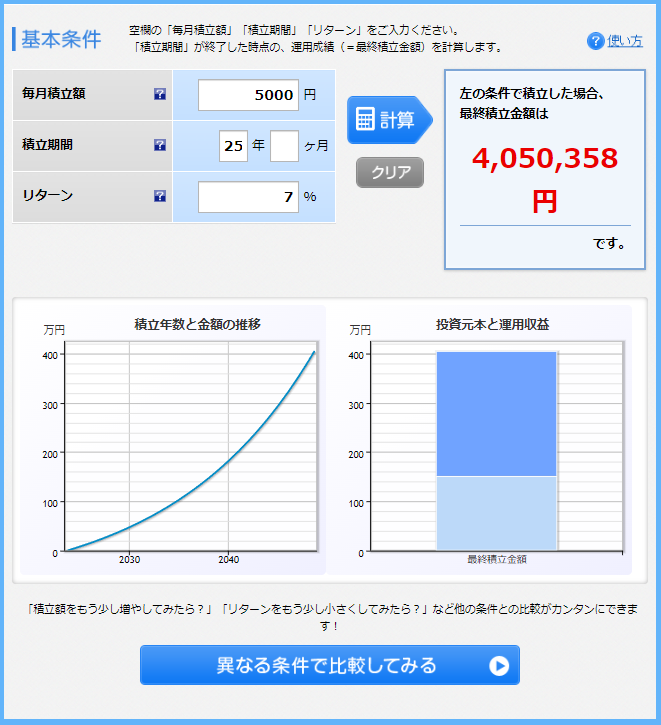

保険料5000円を投資に回して、残りの保険期間25年間、つみたて投資を行った場合を考えてみます。

その結果、積立金額は400万円を超えてきます。

そのまま医療保険を継続した場合

保険料5000円を残りの保険期間25年間に渡って支払い続けるとします。

すると、5000円×12か月×25年=150万円

総額150万円の保険料を支払うことになり、マイナス150万円になってしまいます。

「保険から投資へ」を選択すると

200万円貯まってから、医療保険は解約して投資、資産形成を始めた人と、そのまま医療保険を継続して保険料を支払い続けた人との差は、なんと550万円超になってしまいます。

もちろん、これは、医療保険から保険給付がなかったことを前提としていますが、もし保険給付があったとして、一体どのくらいもらえるのでしょうか。

医療保険を考えるときに、保険給付金額については1日いくらとか確認すると思いますが、「医療保険の総額」について考えることはないですよね。

そこで、いくら支払って、いくらもらえるのかを考えてみましょう。

医療保険の総額は約180万円

30代女性、保険料月額5000円として、60代までの30年間に渡って保険料を支払うとします。

- 5000円×12か月×30年=180万円

すると、保険料の総額は180万円になります。

これに対して、入院日額5000円、手術給付金10万円をもらうとします。

3か月の長期入院で手術をした場合、5000円×90日+10万円=55万円です。

ただ、55万円ももらえると考えてしまいがちですが、3カ月間も長期入院するケースは珍しいと言えます。

医療保険の総額を回収するには

仮に、保険料総額180万円分の保険給付金を受け取ろうとした場合、入院を300日(10か月)して、さらに手術を3回受けるという試算になります。

支払った保険料を回収するだけでなかなか大変そうです。

そのくらい入院、手術するかもしれないという人もいるかもしれませんが、その多くは老後だったりしますよね。

老後に医療保険が必要な「経済状況」だとしたら、その方が深刻です・・・。

本来、医療保険は、入院費用を支払うのが困難な若年層に向けに用意されたものです。

「保険料の支払い」からスタートする医療保険は、経済的に不利に働いてしまうので、必要がなくなるタイミングを考えてみましょう。

万一の医療費は、貯蓄から支払うことができれば、毎月保険料を支払う必要はありませんから。

すでに健康保険に入っている

ある程度の貯蓄はしているけど、やっぱり万一の医療が心配という人は少なくないと思います。

でも、実際に入院、手術してみると、「これだけで済むのかぁ」と安心することが多いです。

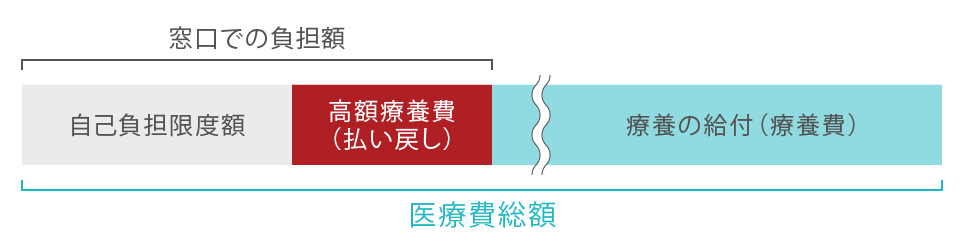

例えば、入院手術費用が100万円だったとしても、自己負担額は30万円になります。

そんなに支払うの・・・と心配されるかもしれませんが、高額療養費制度というものがありますので、高額な医療費を支払ったときは高額療養費で払い戻しが受けられます。

限度額適用認定証を提示することで窓口での負担額を減らすことができます。

その場合、自己負担額30万円だったとしても、窓口での負担額は9万円弱になります。

これなら貯蓄から支払えそうですね。

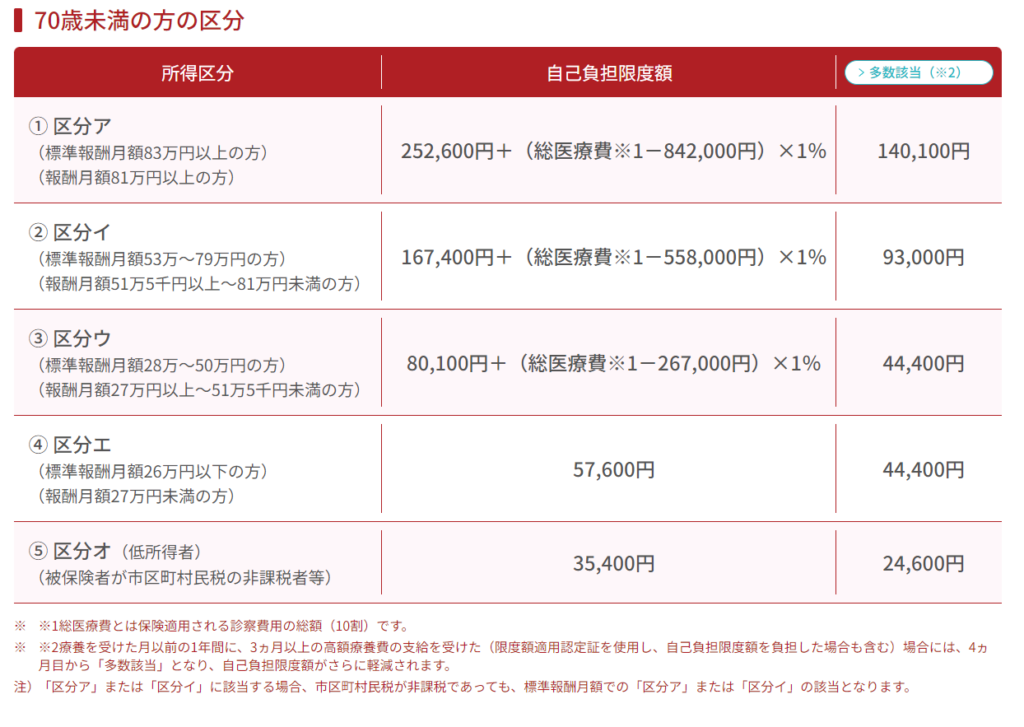

自己負担限度額は、収入(標準報酬月額)によって異なりますので、自分が入院、手術した場合にどのくらいの負担額になるのかを普段から想定しておきましょう。

そうすれば、「万一のこと」ではなくなり、想定内と言えるようになります。

それでも医療保険が必要な人

このように、医療費の支払いについては、その人の収入によって限定されてきますので、貯蓄から医療費を負担することができれば、医療保険は不要と言えます。

ただ、それでも医療保険が必要な人がいます。

それは、個人事業・フリーランスの人です。

健康保険は同じように使えるので問題はないですが、会社員と違って「傷病手当金」という保障がありません。

そのため、医療費を支払うためではなく、入院などによって得られなくなってしまう収入を補填するために医療保険を活用するということが必要かもしれません。

例えば、独立開業したばかりで、入院してしまうとその分収入がなくなってしまうとか。

その場合、1日5000円とか1万円の保険給付金があれば助かりますよね。

このように、社会保険に入っていない個人事業・フリーランスの場合は、医療保険の検討の余地があります。

まとめ

以上について、簡単にまとめるとこうなります。

- ある程度の貯金が出来たら医療保険の解約を検討すべき

- 万一の医療費は、貯蓄から支払うという考え方に転換する

- 「保険から投資へ」のタイミングが遅くなればなるほど保険貧乏になる

- 医療費はそれぞれ収入に応じて、自己負担額が異なる

- 普段から医療費の自己負担額を想定しておけば、万一ではなくなる

医療保険の必要性については、人それぞれの考え方があるかと思いますが、これが私の経験に基づいた考え方となります。

手術なんて人生で経験することはないと思っていましたが、すでに2回も経験してしまいました(泣)

お金の使い方、ちゃんと考えていきたいですね。

【必読】保険を売らないFPが教える保険!医療保険は骨折しても給付金でない!?

こんなことで心配されている方、お悩みの方は是非ご相談ください

- 今入っている保険の保障内容がよく分からない

- このまま保険を続けたらいいか分からない

- 保険料を支払い過ぎているのか教えて欲しい