住宅を購入するタイミングって、結婚したときや子供が生まれたときが多いですよね。

そして、初めて購入するという人も多いと思います。

保険と同じで、住宅購入も失敗してしまうことが多いのですが、その理由は、「買い方」を学ぶ機会がないからです。

住宅購入は、人生で「一番高い」買い物です。

賢い住宅購入の方法をお伝えしますので、是非参考にしてみてくださいね。

こんなケースは失敗します

初めて住宅を購入するときの心理状態は、どうでしょうか?

恐らく、楽しくて興奮していることが多いと思います。

最初は、ちゃんと住宅ローンを返済していけるか不安に思ったりしますが、銀行の住宅ローン審査を経て借入金額が決まってくると、その不安もなくなり、夢と希望に満ちあふれてくると思います。

これは何も特別なことではなく、当たり前のことですね。

ただ、失敗してしまう要素が盛りだくさんです。

もし、このとき、このように考えていたとしたら、住宅購入は失敗してしまう危険性があります。

- 買うならやっぱり新築がいい

- 中古は新築が買えない場合に検討しよう

- 銀行で住宅ローンの審査が下りたから返済は問題ないはず

失敗を誘因する「賃貸の経験」

賃貸の場合、新築よりも中古物件であること多いかと思います。

実は、これが失敗の原因となってしまうことがあります。

賃貸を卒業して、購入するときに「買うなら新築」と誰もが考えてしまうからです。

新築を感じるのは「躯体」ではなく内装部分

多くの方が中古よりも新築がいいと思うのは間違いないと思います。

でも、新築がいいからといって、マンションのコンクリート躯体や杭を見ているわけではありませんよね。

耐震強度はあるにしても、躯体のハード面ではなく、内装部分のソフト面だけを見て「新築がいい」と思ってしまっていませんか?

キッチン、お風呂、トイレなどの水回りは新しい方がいいですよね。

でも、それならリフォームで対応することができます。

一番最初に使える「特別感」は心地よいですが、キッチン、お風呂は別にしても、トイレはそうでもなかったりします。

新築工事の後に、内装工事が始まりますよね。

その際に職人さんのトイレ問題があったりします。

全てがそうではないかもしれませんが、実際にそういった話を聞いたことがあります。

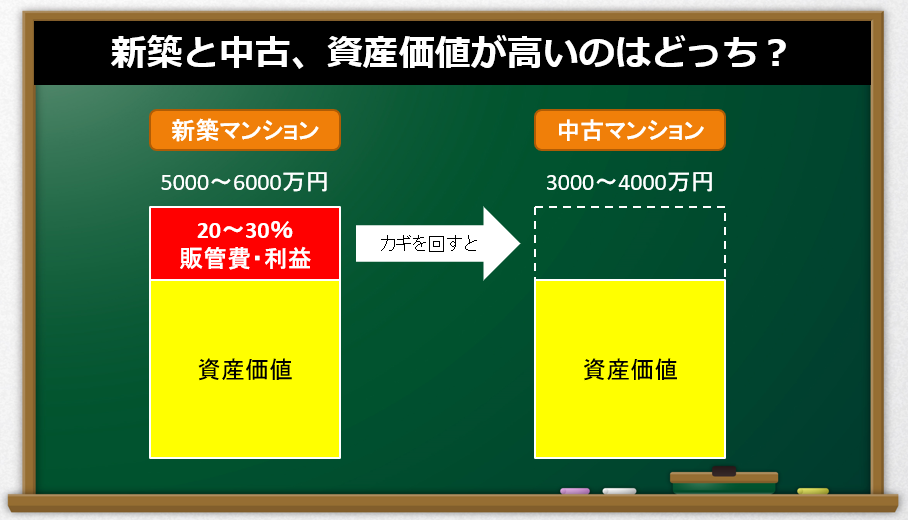

新築が「中古」になるのはいつ?

やっと購入した新築物件ですが、それが中古になってしまうのはいつでしょうか?

そうです、購入した方が「カギを回した瞬間」です。

その瞬間から、中古物件になってしまいます。

そして、その中古物件になってしまった「自分にとっては新築物件」を売却するとしたら、一体いくらになってしまうのでしょうか・・・?

カギを回したら1000万円

新築物件は、開発業者、施工業者、販売業者などの利益や手数料がたくさん乗っかってしまっています。

広告宣伝費も凄いですよね、綺麗なパンフレットも作成しているので仕方ないですね。

その利益や販売管理費はどのくらいかというと、約20%になります。

5000万円の新築物件なら、1000万円ですね。

賢い住宅の購入方法

夢のマイホームを追い求めて住宅購入をしてしまうと、失敗してしまうことになってしまいます。

そうならないためには、物件の「資産価値」に着目する必要があります。

全てがそうではないですが、ある条件を満たした「中古物件」が良いです。

中古物件は、新築とは違って、業者の利益などが乗っかっておらず、その販売価格は「相場」によって決定されます。

その物件を「その金額で買いたい」と思う人がいて初めて金額が決まります。

賢い住宅の購入方法とは、「資産価値」に着目したマイホーム投資です。

マイホーム投資と不動産投資の違い

マイホーム投資は、一般の不動産投資と違います。

以下のように、大きな違いが3つあります。

- 空室率

- 住宅ローン

- 3000万円特別控除

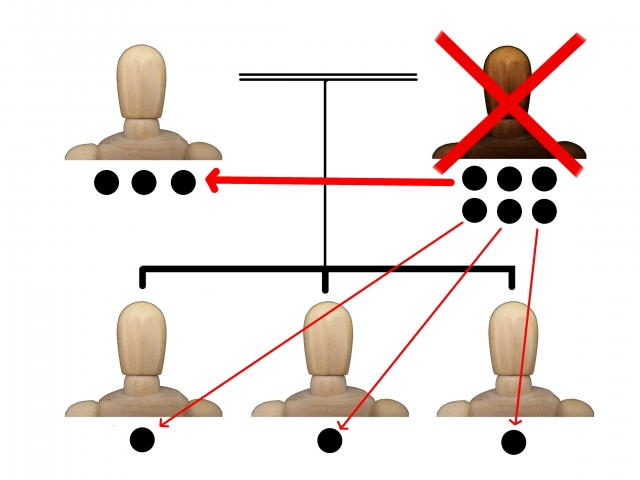

不動産投資では、「空室率」がリスクになってしまいます。

しかし、マイホーム投資は、自分が「自分に貸す」ので空室率は問題になりません。

また、不動産投資の場合、借入は金利の高い事業ローンですが、マイホーム投資は、「住宅ローン」を利用することができます。住宅ローン控除もあるので、節税も出来てしまいます。

さらに、物件を売却する際に、条件を満たせば「3000万円特別控除」があります。

例えば、5000万円で購入した物件が8000万円で売却できたとして、3000万円の売却益があったとしても譲渡所得はゼロになります。

マイホーム投資と賃貸の比較

例えば、毎月の家賃が15万円だとすると、年間180万円になります。

仮に、30年間引越しもせずに住んでいたとすると、5400万円の家賃支払いになります。

でも、購入金額よりも売却金額の高い「マイホーム投資」の場合、30年後に新しいライフプランを検討することができます。

メンテナンス費用は必要になりますが、少し高い金額設定で、15年に一度500万円のメンテナンス費用が必要だったとしても、30年で1000万円です。

まとめ

これまでは30年、35年の住宅ローンを組んで、退職金で完済して、老後もそのまま住み続けることを前提とされてきました。

しかし、人生100年時代となった今、長生きリスクを考えて、老後のライフプランを検討しなければなりません。

そのため、物件売却を前提とした住宅購入を検討する必要があります。

購入金額よりも借入金額を大きくなってしまう「オーバーローン状態」を避けるためには、「資産価値」の高い物件を購入しなければいけません。

保険で失敗した場合、払ってきた保険料をムダになるかもしれませんが、解約すれば済みます。

ですが、不動産の場合、そうはいきません。

なぜなら、住宅ローンが完済するまでは、その物件は「あなたの物」ではありませんから。。

もちろん、不動産登記簿には所有者として「あなたの名前」が記載されますが、抵当権者として銀行も記載されます。

借入金が残っている場合、売却するときは銀行の同意が必要だったりします。

難しく言うと、住宅を担保にしてお金を借りるわけですから、その住宅にそれ以上の「資産価値」がなければ意味がないということです。

例えば、5000万円で物件を購入するために「元本5000万円+利息800万円」の住宅ローンを組んだとしても、その物件に4500万円の資産価値しかなかったとしたらどうでしょうか?

人生で「一番高い」買い物となる住宅購入で失敗して欲しくありません。

保険と同じで、怖いのは住宅購入においても「自分が失敗していること」に気付かないことです。

失敗してしまってからでは遅いので、購入する前に相談してください。

今年から住宅購入のコンサルだけでなく、「初回無料相談」をスタートしました。

是非、お気軽にご相談してくださいね。