一見してリスクのないと思われるところに「見えざるリスク」が潜んでいます。例えば、元本保証のある「貯金」や確実にお金が増えるという貯蓄型の「保険」などです。

人間は合理的な行動を取ることが難しい生き物

合理的な行動を取れるかどうか、ちょっとしたゲームをしてみたいと思います。是非、一緒に考えてみてください。

(A)必ず100万円がもらえる

(B)コインを投げて表なら200万円がもらえるけど、裏なら何ももらえない

あなたはどっちを選びますか?

あなたが選んだのは(A)?

多くの人が確実に100万円を手に入れることができる(A)を選ぶと思います。

つまり、人は50%の確率で200万円を手に入れるよりも「確実な利益」を選びます。

それでは質問を変えてみますね

(A)必ず100万円を失う

(B)コインを投げて表なら200万円を失うけど、裏なら何も失わない

もしかして、あなたは(B)を選んでいませんか?

人は利益を目の前にすると、その利益を失ってしまわないようにリスクを回避しようとしますが、逆に、損失を目の前にすると、その損失を一旦回避しようとします。

「期待値」という考え方からすると、実は(A)も(B)も同じです。

(A):100万円×100%

(B):200万円×50%+0万円×50%

これは、2002年にノーベル経済学賞を受賞した行動経済学者のダニエル・カーネマンによる実験です。

人間は合理的に行動することが難しいという実証です。

では、この質問はどうですか?

100万円を投資すると、50%の確率で120万円になり、50%の確率で90万円になるとしたら、投資しますか?

先ほどの「期待値」という考え方で見てみましょう。

投資しない:100万円×100%

投資する:120万円×50%+90万円×50%

どうでしょうか?投資しない場合は100万円、投資する場合は105万円となります。

確実にお金がもらえるとしたら、どっちを選びますか?

(A)今すぐ90万円をもらう

(B)1年後に100万円をもらう

今すぐお金が必要だから、(A)を選ぶという人もいると思います。

逆に、今すぐお金は必要ないから、(B)を選ぶという人もいると思います。

AとBの違いは、1年間で(B)は(A)の10%以上増えているということですが、これをどうとらえるかですね。

それ以上増やせる自信のある人は、(A)を選ぶかもしれません。

Time is money・・・時間価値を考える

今の100万円と10年後の100万円

それでは、今の100万円と10年後の100万円ではどっちが価値が高いでしょうか。

時間価値を考えてみましょう。

今の100万円を選びますよね。

今の学資保険で考えてみると、18年で105%、商品によっては元本割れもあるようです。

18年で105%をどう考えるかですが、皆さんはどうでしょうか。

少しでも増えるから学資保険で貯蓄しようと思いますか?

保険の見えざるリスク

貯蓄できる保険、例えば、個人年金保険などで「30年間保険料を払い込むと110%に増える」というようなものがあったりしますが、保険のパンフレットのどこを探しても「見えないリスク」については一言も書かれていません。

そして、どの保険会社も「見えないリスク」については絶対に口にすることはありません。

元本保証で安全な貯金のリスク

貯金の最大のメリットは、元本保証でお金が減らないことですが、人生100年時代となる今、その貯金が人生設計上リスクになってしまいます。

お金は寝かせてはいけない!

人生100年時代となる今、定年退職後のセカンドライフが長くなってしまう傾向にあります。

退職年齢の引き上げによって、70歳まで働き続ける時代になってくると思われますが、企業側の都合や健康上の問題など、必ずしも働き続けられるとは限りません。

そのため、自分だけではなく、今のうちから「お金に働いてもらう」必要があるのです。

「元本保証」だから安全と思われている貯金で「お金を寝かせてしまう」と、超低金利の時代ではお金が増えないどころか、お金が減ってしまうリスクさえあります。

「元本保証なのに、お金が減るってどういうこと?」と思われるかもしれませんが、「お金の価値」が減ってしまうのです。

お金の価値が減ってしまう原因

「元本保証=価値保証」ではない

貯金の最大のメリットは、元本保証でお金が減らないことです。

万一、銀行が破綻してしまっても、ペイオフ制度によって1000万円とその利息までは保護されます。

しかし、元本保証は、そのお金の「価値」そのものまで保証するものではないので、実質的に目減りしてしまいます。

物価上昇と消費税増税

インフレによる物価上昇や消費税の増税によって、「お金の交換価値」が減ってしまいます。

物価が上がってしまったり、消費税が上がってしまうと、同じ金額を出しても、同ってじ物が買えなくなってしまいますよね。

例えば、物価が1%上がってしまうと、100万円の物を買うには101万円のお金が必要になります。

もし、景気が回復して毎年0.5%~1%の物価上昇となってしまうと、預貯金の金利0.001%では全く追いつかないのです。

もっと怖いのは、「増税」です。

消費税10%であれば、100万円の物を買うには110万円のお金が必要ですが、消費税15%になってしまうと、115万円のお金が必要になってしまいます。

5万円分、お金の価値が下がってしまいます。

つまり、同じ物を買うのにより多くのお金が必要になってきます。これが、「お金の交換価値」が下がってしまうということです。

さらには、銀行で「口座管理手数料」なるものが採用されるのも遠い話ではありません。

利息よりも大きな「手数料」を取られてしまっては、自動的に預貯金の残高は減ってしまいます。

忙しくて毎週末にコンビニのATMでお金を引き出している人は、利息よりも引出手数料の方が高いので確実にお金が減っていきます。

超低金利の時代では、銀行に預けたお金は減っていってしまうことになります。

リスクを取らずに何もしないことが「リスクになる」ということです。

銀行に預けて「寝かせるお金」は最低限にして、「お金に働いてもらう」

解決方法

それでは、どのようにして解決すべきでしょうか。

ポイントは「お金を寝かせておかないで、お金に働いてもらう」ということでしたね。

取れる範囲でリスクを取るべき

具体的な解決方法は、「賢いお金の増やし方」を知って資産形成をしていくことです。

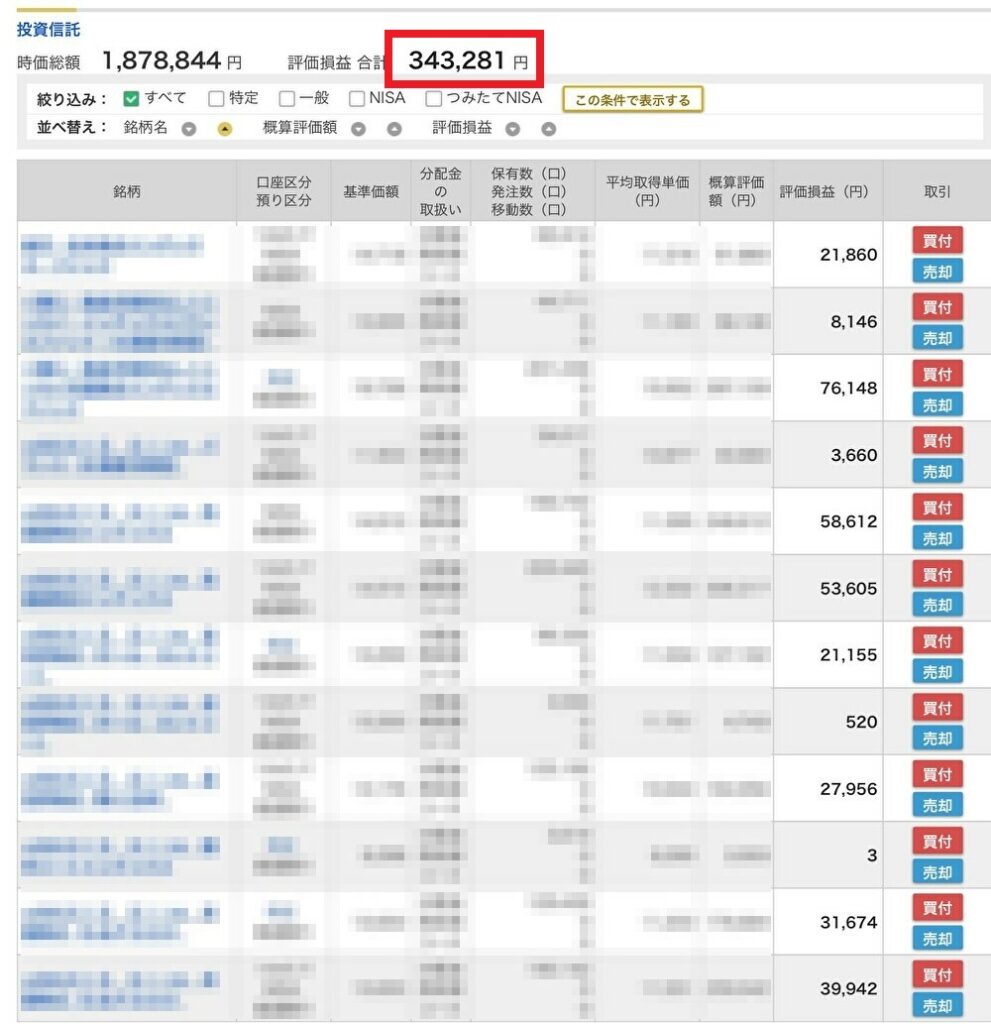

実際にどんな感じかというと、一部ですが、

2021年1月13日現在

2021年12月29日現在

こんな感じで、お金が働いてくれています。

お金が働いている状況については、「資産形成スタートアップ」にも詳しく掲載しているので見てください。モバイルの方は、「サイドバー」から表示することができます。