多くの人が契約している生命保険で、いくつもの特約が付加されて多くの保障がパッケージになっているものがあります。

一見すると、手厚い保障になっているように思ってしまうかもしれませんが、実はムダな保険料になってしまっていることが少なくありません。

そこで、どのような特約が必要か、不要かを整理してみました。

はじめに

保険には必ず「主契約」という柱となる保障があります。

それに対して、「特約」を付けて必要な保障などを補っていくことになります。

中には、主契約という名の保障とは言い難いものがあります。

大手生保会社の主力商品となる「アカウント型保険」です。

必要な特約

指定代理請求特約

死亡保険金は別ですが、病気や怪我などの場合、保険金の請求は原則として被保険者が行うことになります。

ところが、病気や怪我などで被保険者が保険金を請求できない事情がある場合があります。

そこで、被保険者からあらかじめ指定された代理人が代わって保険金を請求できるという「指定代理請求特約」が必要になってきます。

指定代理請求人として指定できる範囲は、保険会社によって若干の違いはありますが、おおむね下記のようになっています。

特約保険料は0円です

リビング・ニーズ特約

リビングニーズ特約は、余命6か月以内と判断された場合に、本来は亡くなったときに支払われる死亡保険金の一部または全部を生前に受け取ることができるという特約です。

このリビングニーズ特約によって生前に受け取った給付金は、医療費の目的だけでなく自由に使うことができます。

そのため、残された時間を治療だけでなく有意義に過ごすことが可能となります。

リビングニーズ特約は、死亡保障のある保険で、ほぼ自動的に付けられています。

1992年以前の契約には付加されていない場合があるので、一度、保険証券を確認してみてください。

コラム:おひとりさまの保険金は誰が請求する?

おひとりさまは、自分が死亡したときの死亡保険金はもちろん自分自身では請求できません。

さらに、どのような保険に入っていて、その保険証券はどこにあるのかも探さないと分からないので、おひとりさま本人以外の相続人でも保険金の請求も難しくなってきます。

そこで、おすすめなのが「おひとりさま終活相続サポート」です。

もしもの入院や老人ホームへの入所で必要となる身元保証人だけでなく、お亡くなりになったときのご遺体引き取り、火葬納骨、その後の相続手続き(保険金の請求なども含む)をすべて行います。

保険証券の整理、管理は何もおひとりさまに限ったことではありません。

自分の保険証券は家族にもわかるようにしておく必要があります。残された家族が相続手続きで困ってしまわないように、早いうちから終活をスタートしましょう。

遅くても、65歳~70歳までには終活をスタートしておきたいですね。

不要な特約

災害割増特約

災害割増特約は、契約者が特約として付けている自覚が全くない代表的なものです。

どうして災害割増特約を付けているのですか?

・・・

災害割増特約って何ですか?

災害割増特約は、不慮の事故や災害が直接の原因で死亡・高度障害になったときに通常の保険金に加えて、災害死亡保険金(災害高度障害保険金)が支払われるという特約です。

その分、保険料も高くなるっていうことですか?

なんか必要ないような気がします。

そうですね、ちゃんと特約保険料として加算されています。

自分で必要と考えて災害割増特約を付けたのでなければ、特約だけを解約した方がいいですね。月々の保険料がもったいないですから。

通院特約

最近は、入院日数が短くなってほとんどが通院となっているので、通院特約があれば安心と思ってしまうかもしれません。

それを売りにしている保険営業もあります。

でも、医療保険の通院特約の場合、「退院後の通院」となっていることから、ちょっとした風邪や歯科通院などは保障の対象外となります。

一方、通院といっても、がん保険の通院特約の場合は、がん治療を目的とした通院に限定した保障となっています。

分かりやすくいってしまうと、医療保険の通院特約は不要で、がん保険の通院特約は必要ということになります。

ただ、がん保険でちゃんと一時金を受け取れるのであれば、必ずしも通院特約は付加しなくてもよいと思いますので、保険料を確認したうえで検討してみてください。

保険料免除特約

保険料(支払)免除特約は、その名称のとおり、ある条件を満たすとそれ以降の保険料の支払いが免除されるという特約です。

その条件については、保険会社・保険商品によって異なりますが、主に三大疾病になった場合です。

ちなみに三大疾病とは、がん・急性心筋梗塞・脳卒中のことです。

初めてがんと診断確定されたときや急性心筋梗塞や脳卒中になって「所定の状態」になったときに、それ以降の保険料の払込みが免除となります。

所定の状態は、それぞれの保険会社によって異なりますが、そのハードルは決して低いとは言えません。

初めてがん(悪性新生物)と診断確定されたときに払込免除となります。

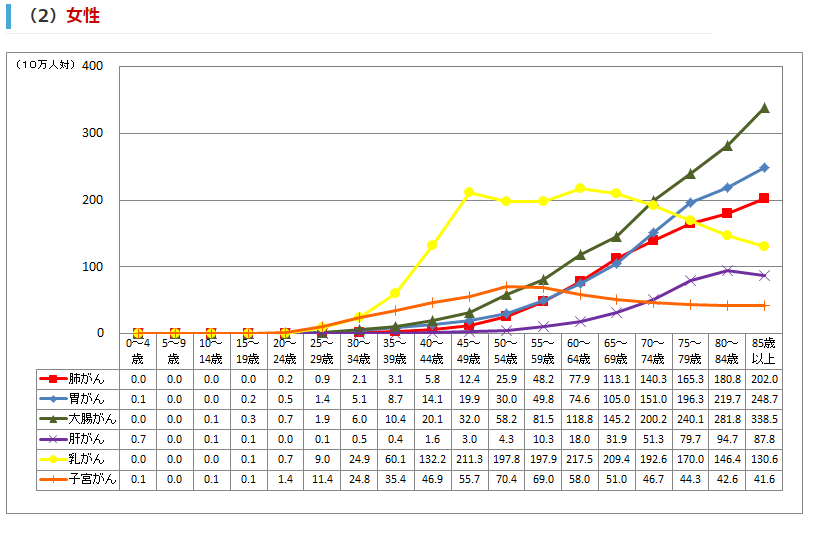

女性の場合、乳がんや子宮がんに罹患するリスクが30歳代から急激に上がってきますので、保険料免除特約の付加を検討する余地はあるかと思います。

女性の場合、がん保険の保険料免除特約なら検討の余地あり

ただし、次のポイントを加味したうえで慎重に判断する必要があります。

- 保険料の払込期間は、「終身」か「定期」か

- 保険料免除特約がなくても、払い続けられる保険料かどうか

- 保険料免除特約の保険料がいくらか

まとめ

基本的に、保険はシンプルが一番なので、いくつもの特約を付加するのをおすすめはできません。

しかし、特約保険料が0円のもので、有用なもの、指定代理請求特約やリビングニーズ特約は当然に付加すべきと考えます。

それ以外では、がん保険における「通院特約」や「保険料免除特約」については、前述のポイントを踏まえて慎重に判断する必要があるかと思います。

一番大切なことは、保険営業の担当者やファイナンシャルプランナーに任せ過ぎずに、自分の意思で判断することだと考えます。こうしたらお得というのはありませんから。