皆さんはこんな感じで、個人年金保険の提案を受けたことはないですか?

- 超低金利の時代だから預金よりお金が貯まる個人年金保険がいいですよ

- 個人年金保険だと所得税・住民税が節税できるのでお得ですよ

- 健康上の理由で保険に入れない人でも個人年金保険なら大丈夫ですよ

金利の高かった時代はともかく、超低金利となった今では個人年金保険だけでなく、「保険でお金を増やす時代」はもう終わっています。

予定利率を金利と安易に比較してはいけない

予定利率だけを見て、個人年金保険は、銀行預金よりもお金が増えると安易に思ってはいけません。

予定利率とは、

保険会社が契約者に対して、保険商品ごとに約束している運用利回りのこと

をいいます。

この予定利率が適用されるのは、支払った保険料全額に対してではなく、

人件費などの諸経費を除いた額

に対してです。

そのため、例えば、予定利率1.0%と金利0.5%を安易に比較して、予定利率の方が高いからお金が増えるという判断をしてはいけないのです。

予定利率は、保険契約時にほぼ固定されてしまいますが、金利は経済情勢によって変動します。

保険で貯蓄をしてはダメな理由 その1

先ほどのとおり、予定利率が適用されるのは、支払った保険料全額に対してではなく、人件費などの諸経費を除いた額に対してとなります。

保険は、人件費などの諸経費がかなり高いです。

保険会社の人件費だけでなく、実際に保険を販売する銀行やファイナンシャルプランナーなどの代理店の手数料を保険料に乗せて販売されています。

保険会社だけでは保険商品を販売できないので、代理店に販売を委託しますが、別途委託料を支払うことはなく、保険契約者が支払った保険料の中から支払うということになります。

かつて、私自身が保険代理店として保険を取り扱っていたことがありますが、保険料に含まれる手数料の存在は小さくなく無視することが出来ないと言えます。

個人年金保険ではありませんが、一時期、ある保険会社で保険料以上の手数料を支払って問題視されたことがありました。

そこまでして販売しても利益がでるということですね。

保険において諸経費が高いというのは、「なぜ、保険相談は『無料』で行われているか」を考えればよく分かると思います。

その相談料は、間接的に保険販売手数料という形で保険料から支払われているということです。

このように、個人年金保険に限らず、保険で貯蓄してしまうと、結果として運用に回るお金が少なくなってしまいます。

最低利率●%保証のワナ

個人年金保険から少し脱線してしまいますが、「最低利率●%保証」というワナについて触れておきたいと思います。

この保険は、「最低利率が保証されています」というような話をどこかで聞いたことはありませんか?

でも、保険料の支払いを開始して払い込み完了となるまでの解約返戻金はずっと元本割れしたままですよね。

これは、解約返戻金の計算書を見れば一目瞭然ですが、保険料の払い込み完了となった以降の金額は本当に最低利率以上でお金が増えているでしょうか。

もし、最低利率が保証されている保険に加入されている人がいましたら、ご自身で確認してみてください。

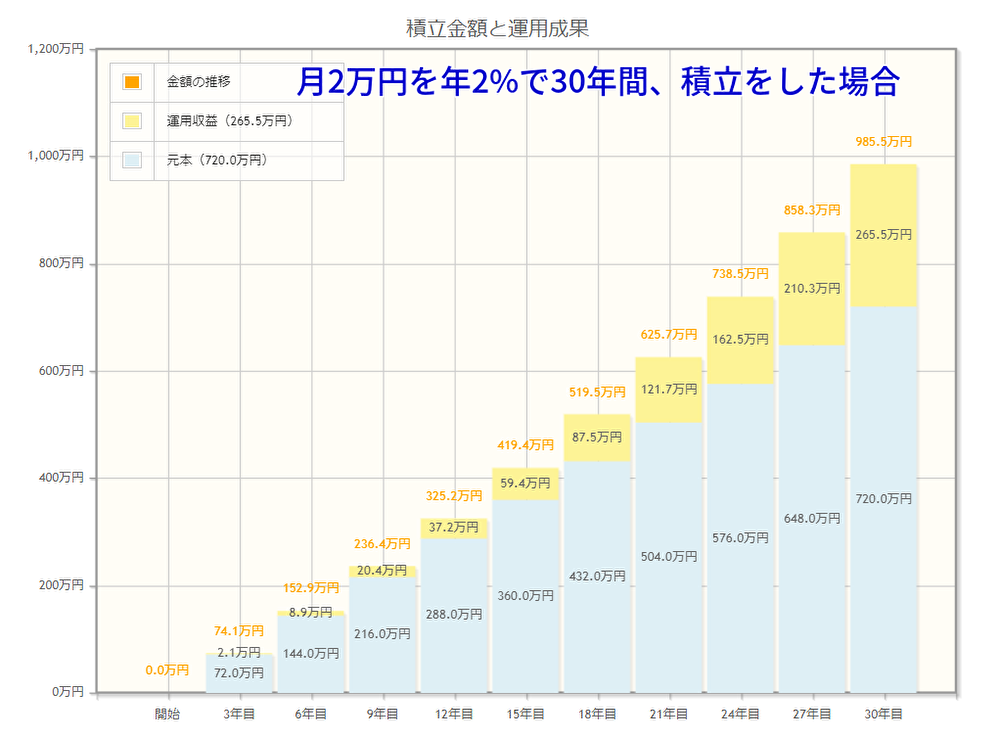

ちなみに、月2万円の保険料の支払いで、最低利率2%、3%それぞれで30年間で積立をした場合、次のような金額になっているはずです。

- 最低利率2%の場合、985万円

- 最低利率3%の場合、1165万円

保険で貯蓄をしてはダメな理由 その2

個人年金保険だけでなく、その他の終身保険なども保険料の支払期間が比較的長期に渡ります。

経済的な理由などで、もし途中解約をしてしまうと、ほぼ確実に元本割れしてしまいます。

これは、解約返戻金の計算書を見ればすぐに分かると思います。

保険商品にもよると思いますが、保険料の払い込み満了までは90%程度で推移しているのではないでしょうか。

この状態を「投資」に置き換えると、投資をしてから20~30年間ずっと毎年元本割れしている状態です。

保険は投資ではないという人もいるかもしれませんが、保険料の一部を保険会社が国債などで運用しているのですから、直接的でないにしても「貯蓄のための保険は投資と同じ」というべきかと思います。

保険で貯蓄をしてはダメな理由 その3

変動型を除くと、ほとんどの個人年金保険は契約時に将来受け取れる金額が固定されています。

おそらく受け取るときの金額は、110~115%程度になっているのではないでしょうか。

アベノミクスでは年2%のインフレを実現できずに終わってしまいました。

しかしながら、20~30年後先の物価を考えてみると、個人年金保険ではそれほどお金が増えないどころか、物価上昇に追いつかない可能性が高いといえます。

もし仮に、それほど物価上昇しなかったとしても、ほぼ確実に消費税は増税されているはずです。

コロナ禍でしばらくデフレは継続すると思いますが、保険で貯蓄をすることはインフレリスクを伴うことを頭に入れておくべきです。

節税なら個人年金保険ではなくiDeCo(イデコ・個人型確定拠出年金)

個人年金保険は、支払った保険料が「生命保険料控除」の対象となります。

仮に、月2万円の保険料を支払っているとします。

すると、所得税で4万円、住民税で2万8000円の最大控除額となります。

所得税、住民税それぞれ10%とすると、所得税において4000円、住民税において2800円の節税となり、合計で6800円の節税効果が得られます。

- 個人年金保険の節税効果:6800円(年間)

一方、イデコは、その掛け金全額が「小規模企業共済等掛金控除」の対象となります。

個人年金保険と同様、月2万円の掛け金を支払っているとします。

すると、所得税、住民税でそれぞれ24万円の控除となります。

所得税、住民税それぞれ10%とすると、所得税において2万4000円、住民税において2万4000円の節税となり、合計で4万8000円の節税効果となります。

- イデコの節税効果:4万8000円(年間)

このように、節税効果という視点からすると、イデコの方が圧倒的に優遇された制度だということが分かると思います。

老後資金2000万円を貯めていきたい人は、無料メールセミナーで「賢いお金の増やし方」を知ってくださいね!